咨询电话:180-9213-9007

黄龙营改增新政乱弹之(三)——增值税纳税义务发生时间,“先开具发票的,为开具发票的当天。”

发布于 2022-01-22

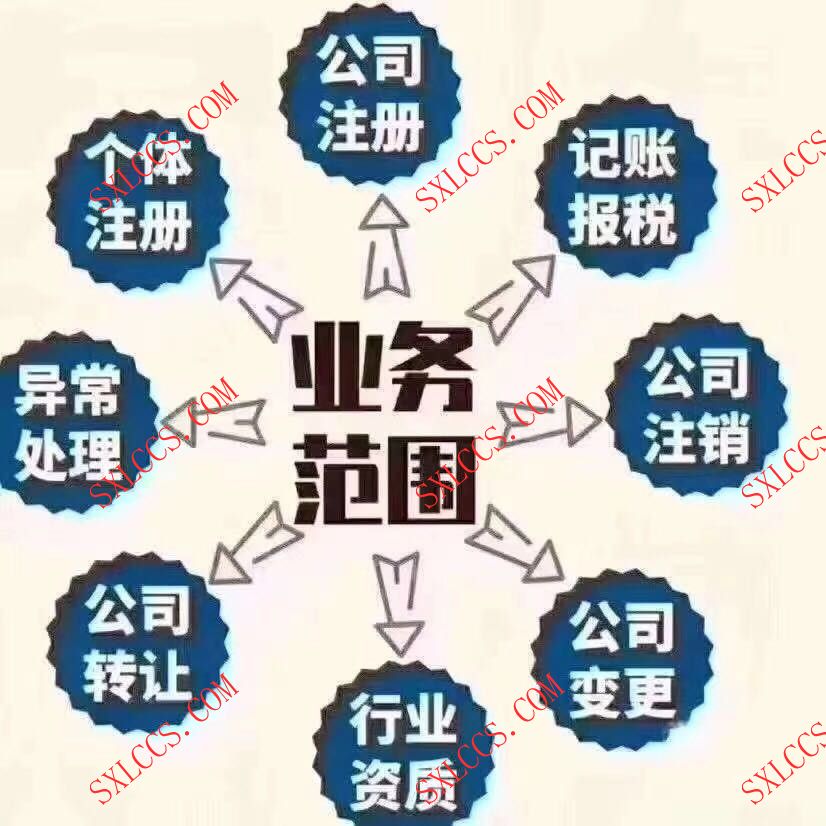

【陕西财税代办|联创财税】:专业为广大企业及创业者提供注册公司、代理记账、公司(工商)注册、商标注册、公司变更、公司注销、税务筹划等专业财税服务,为您解答各种工商财税疑难问题,如有需要,欢迎来电咨询办理!服务热线:180-4900-5268(同微信),免费创业辅导。

本文地址: https://www.sxcaishui.com/article/huanglong_dljz/26586.html

本文标签:执照办理工商注册企业登记新公司注册小规模公司

特别声明:

出于传递更多财税知识及信息之目的,本网除原创、整理之外所转载的内容,均来源于网络,版权归原作者所有;其相关阐述及结论并不代表本网观点、立场,政策法规来源以官方发布为准,政策法规引用及实务操作执行所产生的法律风险与本网无关!如您对所转载内容、署名等有异议,可与本网(info@sxlccs.com)联系,我们将在核实后及时进行相应处理。

热门创业知识

-

黄龙西安注册公司流程及费用(最新最全) 02-12

-

黄龙携手联创,让创业更简单 12-11

-

黄龙携手联创,共联共创共赢! 12-11

-

黄龙让创业更简单 12-11

-

黄龙让创业更简单 04-10